Neste artigo:

O que é swap de token? Como funciona a Uniswap? Prós e contras da Uniswap Como usar Uniswap? Como ganhar dinheiro com a Uniswap? Alternativas para a Uniswap Fontes e ConclusãoO que é swap de tokens?

Em finanças centralizadas (CeFi), as negociações de tokens são feitas em exchanges de criptomoedas que cobram uma taxa ou spread pelo serviço. Existe um livro de pedidos que contém ordens em aberto entre compradores e vendedores. O swap de tokens no DeFi, no entanto, é diferente. Em uma DEX, a negociação é feita por criadores de mercado automatizados (AMMs, na sigla em inglês). Em resumo, esses AMMs usam equações algorítmicas para calcular dinamicamente as taxas de swap (taxas de troca) dependendo da oferta e da demanda do token, bem como da liquidez da plataforma. Ao contrário de vender uma moeda para comprar outra em um CEX, um swap (troca) é a substituição de um token por outro, pois os usuários são obrigados a trocar os tokens de origem pelos de destino. Além disso, outra diferença é que em exchanges centralizadas, quando você usa ordens de limite, por exemplo, os pedidos podem não ser executados instantaneamente, pois é necessário aguardar o preço determinado. No swap de token, por outro lado, a transferência é geralmente instantânea.

O swap de tokens é a maneira mais rápida, fácil e geralmente a mais barata de converter tokens para usá-los em protocolos DeFi para empréstimos e yeld farming (termo no universo cripto que significa emprestar suas criptomoedas para alguma plataforma e, em troca, receber outras criptos por esse “empréstimo”).

Ao contrário de vender uma moeda para comprar outra em um CEX, um swap (troca) é a substituição de um token por outro, pois os usuários são obrigados a trocar os tokens de origem pelos de destino. Além disso, outra diferença é que em exchanges centralizadas, quando você usa ordens de limite, por exemplo, os pedidos podem não ser executados instantaneamente, pois é necessário aguardar o preço determinado. No swap de token, por outro lado, a transferência é geralmente instantânea.

O swap de tokens é a maneira mais rápida, fácil e geralmente a mais barata de converter tokens para usá-los em protocolos DeFi para empréstimos e yeld farming (termo no universo cripto que significa emprestar suas criptomoedas para alguma plataforma e, em troca, receber outras criptos por esse “empréstimo”).

Como funciona a Uniswap?

A Uniswap foi fundada pelo desenvolvedor da Ethereum, Hayden Adams, em 2018. Ele lançou a plataforma após uma doação de US$ 100 mil da Fundação Ethereum. Em abril de 2019, a equipe da empresa conseguiu garantir uma rodada de sementes de US$ 1 milhão liderada pela Paradigm, uma empresa de investimentos focada em tecnologia de blockchain. A história do projeto e os primeiros dias de desenvolvimento foram detalhados por Adams no blog da Uniswap (texto está em inglês). Em essência, a Uniswap é um protocolo de liquidez baseado em Ethereum de código aberto para troca de tokens ERC-20. Essa plataforma compreende uma série de contratos inteligentes que permitem a qualquer pessoa negociar diretamente com outra diretamente na blockchain Ethereum. A Uniswap usa equações matemáticas, pools de tokens e Ethereum para fazer o mesmo trabalho que uma exchange centralizada faz, mas sem o intermediário. Informações detalhadas e técnicas sobre isso podem ser encontradas aqui.

Em essência, a Uniswap é um protocolo de liquidez baseado em Ethereum de código aberto para troca de tokens ERC-20. Essa plataforma compreende uma série de contratos inteligentes que permitem a qualquer pessoa negociar diretamente com outra diretamente na blockchain Ethereum. A Uniswap usa equações matemáticas, pools de tokens e Ethereum para fazer o mesmo trabalho que uma exchange centralizada faz, mas sem o intermediário. Informações detalhadas e técnicas sobre isso podem ser encontradas aqui.

Uniswap consegue fornecer a melhor taxa de mercado do momento

Seu mecanismo de preços é chamado de “Modelo Constante de Formador de Mercado de Produto”. Em vez de especificar o preço de compra e venda, os usuários simplesmente escolhem um token de entrada e de saída e a DEX fornece a melhor taxa de mercado no momento. A Uniswap pode fornecer liquidez para a maioria dos tokens em todos os momentos. A Uniswap também pode encaminhar o swap por meio de um terceiro token se não houver liquidez ou provisão para um par específico, como DAI por Tether ou vice-versa. Qualquer token ERC-20 pode ser listado na Uniswap; se ainda não existir, um contrato inteligente e um pool de liquidez podem ser criados. A Uniswap também tem uma taxa de provedor de liquidez de 0,3% por negociação, que é alocada como uma recompensa aos provedores de liquidez em um pool específico.Qual é a diferença entre Uniswap v1 e v2?

A Uniswap v1 é a versão original da plataforma, lançada em novembro de 2018. Sua principal desvantagem é que exige que os provedores de liquidez depositem um valor equivalente em ETH para cada token que adicionam a um pool, expondo-os ainda mais à volatilidade nos mercados Ethereum. Existem duas transações feitas, pois cada swap é roteado pela ETH, resultando em dois conjuntos de taxas. Ainda está em operação, mas as atividades – pelo menos boa parte delas – estão concentradas agora na Uniswap v2. A segunda edição da Uniswap foi lançada em maio de 2020. Isso ocorreu porque a equipe por trás do projeto percebeu que uma provisão de liquidez automatizada era o caminho a seguir. Em vez de depender do ETH como intermediário, a Uniswap v2 permite que qualquer token ERC-20 seja agrupado diretamente com qualquer outro token ERC-20. Outros novos recursos foram adicionados, como oráculos de preços, flash swaps e um roteador de troca.

Sempre que um novo token ERC-20 é adicionado em um pool de liquidez Uniswap, o contribuinte recebe um “token de pool”, que também é um token ERC20. Esse token de pool é “queimado” na retirada da garantia. Cada um deles representa a participação do usuário nos ativos totais do pool de liquidez, mais uma parte de sua taxa de negociação de 0,3%.

A segunda edição da Uniswap foi lançada em maio de 2020. Isso ocorreu porque a equipe por trás do projeto percebeu que uma provisão de liquidez automatizada era o caminho a seguir. Em vez de depender do ETH como intermediário, a Uniswap v2 permite que qualquer token ERC-20 seja agrupado diretamente com qualquer outro token ERC-20. Outros novos recursos foram adicionados, como oráculos de preços, flash swaps e um roteador de troca.

Sempre que um novo token ERC-20 é adicionado em um pool de liquidez Uniswap, o contribuinte recebe um “token de pool”, que também é um token ERC20. Esse token de pool é “queimado” na retirada da garantia. Cada um deles representa a participação do usuário nos ativos totais do pool de liquidez, mais uma parte de sua taxa de negociação de 0,3%.

Prós e contras da Uniswap

Como acontece com qualquer criptomoeda ou plataforma DeFi, existem muitas vantagens em relação às exchanges centralizadas, mas também algumas desvantagens.Uniswap Prós

- Sem KYC (singla em inglês para conheça seu consumidor) – não há abertura de conta ou prova de identidade necessária para usá-la.

- Sem limites – não há limites para saques ou depósitos.

- Velocidade de transação – as trocas de token são geralmente instantâneas.

- Fácil de usar – o painel é simples e muito amigável.

- Taxas baixas – as taxas são normalmente muito mais baixas do que aquelas cobradas por exchanges centralizadas.

- Descentralizada – não há CEO ou ponto central de controle.

- Potencial de ganho – os provedores de liquidez podem se beneficiar contribuindo com garantias para pools de liquidez.

Uniswap Cons

- Conhecimento técnico – o swap de tokens requer algum conhecimento sobre carteiras de criptomoedas e transações.

- Slippage (derrapagem) – é um leve movimento do preço que pode afetar o valor final.

- Gas price (taxa cobrada) – sob alta demanda, as taxas de rede Ethereum aumentam muito.

- Swaps de Flash – agentes mal-intencionados podem tirar proveito dos desequilíbrios entre diferentes mercados.

- Tokens falsos – qualquer pessoa pode criar, nomear tokens e listá-los na exchange, incluindo versões falsas de tokens existentes.

Como usar a Uniswap?

A Uniswap foi projetada para o usuário. Portanto, tem uma interface bastante simples. Com este guia, vamos nos concentrar nas melhores estratégias da Uniswap. Vamos usar a Uniswap v2, pois é nela que, atualmente, a maioria dos swap de tokens (trocas de tokens) acontecem. Antes de se envolver em uma troca de token na Uniswap, você precisa ter uma carteira de criptomoedas ERC-20 com um saldo de todos os tokens que pretende usar. A Metamask é uma das mais populares, mas a Uniswap também funcionará com WalletConnect, Coinbase Wallet, Fortmatic e Portis. Conectar sua carteira é simples e não requer taxa de gas. Uma vez que você tenha conectado sua carteira à Uniswap, você pode continuar com as negociações. Na plataforma, você deve licar em “Swap”, que fica no canto superior esquerdo da tela. É apresentada, então, uma caixa de seleção simples com um token de origem e um token de destino, juntamente com alguns detalhes sobre saldos, preços e taxas. A Uniswap desenha listas de preços de várias fontes, que chama de “listas de tokens”, então você precisará selecionar uma antes que os preços sejam exibidos. A ‘lista Uniswap Default’ é a mais comum, mas você pode usar listas do Coinmarketcap, do Coingecko ou de qualquer uma das principais plataformas DeFi.

Depois de selecionar os dois tokens, sua carteira aparecerá novamente para a confirmação da troca de criptomoedas. Ela também mostrará a taxa de gas para a transação. Depois de confirmada, você verá que as transações pendentes aparecerem no lado superior direito da interface da exchange. A validação da transação na blockchain Ethereum levará alguns minutos.

Os saldos serão exibidos em sua carteira assim que a transação for concluída.

Uma vez que você tenha conectado sua carteira à Uniswap, você pode continuar com as negociações. Na plataforma, você deve licar em “Swap”, que fica no canto superior esquerdo da tela. É apresentada, então, uma caixa de seleção simples com um token de origem e um token de destino, juntamente com alguns detalhes sobre saldos, preços e taxas. A Uniswap desenha listas de preços de várias fontes, que chama de “listas de tokens”, então você precisará selecionar uma antes que os preços sejam exibidos. A ‘lista Uniswap Default’ é a mais comum, mas você pode usar listas do Coinmarketcap, do Coingecko ou de qualquer uma das principais plataformas DeFi.

Depois de selecionar os dois tokens, sua carteira aparecerá novamente para a confirmação da troca de criptomoedas. Ela também mostrará a taxa de gas para a transação. Depois de confirmada, você verá que as transações pendentes aparecerem no lado superior direito da interface da exchange. A validação da transação na blockchain Ethereum levará alguns minutos.

Os saldos serão exibidos em sua carteira assim que a transação for concluída.

Slippage na Uniswap

Você deve estar ciente que a plataforma cobra slippage (derrapagem), que é um movimento no preço durante a transação. A porcentagem da derrapagem esperada é exibida e varia de acordo com a volatilidade do mercado. A tolerância de slippage pode ser ajustada para permitir níveis maiores ou menores de flutuação. Se a tolerância ao slippage for muito baixa, a transação pode falhar. A Uniswap define como 0,5% por padrão.

Além disso, há um prazo de transação que indica o tempo máximo absoluto que você deseja deixar o swap pendente. Conforme as regras da plataforma, o tempo definido, por padrão, é de 20 minutos. Há também uma taxa de provedor de liquidez de 0,3% para pagar por cada transação

As taxas de gas para transações Ethereum atingiram um ponto mais alto em meados de 2020. Portanto, é imperativo monitorar esses números, pois os três custos (gas, slippage e taxa de provedor) podem exceder o valor das trocas. Isso em caso de swaps de tokens pequenos, claro.

As análises, dados, volumes e liquidez da Uniswap podem ser encontrados em Uniswap.info. Esse painel também pode ser usado para pesquisar pares de tokens.

A tolerância de slippage pode ser ajustada para permitir níveis maiores ou menores de flutuação. Se a tolerância ao slippage for muito baixa, a transação pode falhar. A Uniswap define como 0,5% por padrão.

Além disso, há um prazo de transação que indica o tempo máximo absoluto que você deseja deixar o swap pendente. Conforme as regras da plataforma, o tempo definido, por padrão, é de 20 minutos. Há também uma taxa de provedor de liquidez de 0,3% para pagar por cada transação

As taxas de gas para transações Ethereum atingiram um ponto mais alto em meados de 2020. Portanto, é imperativo monitorar esses números, pois os três custos (gas, slippage e taxa de provedor) podem exceder o valor das trocas. Isso em caso de swaps de tokens pequenos, claro.

As análises, dados, volumes e liquidez da Uniswap podem ser encontrados em Uniswap.info. Esse painel também pode ser usado para pesquisar pares de tokens.

Como ganhar dinheiro com a Uniswap?

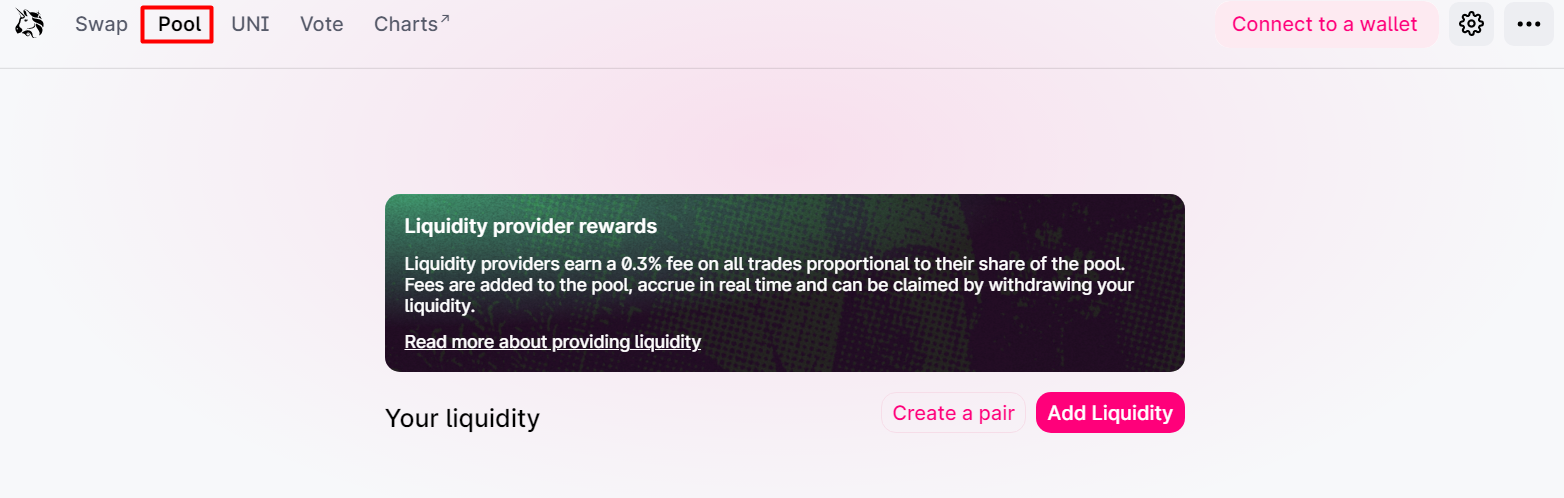

A troca de tokens por si só não é um grande empreendimento lucrativo, a menos que haja arbitragem envolvida e somas muito grandes. Fornecer liquidez, no entanto, pode produzir melhores retornos e isso é feito clicando em “Pool” na interface da Uniswap. Em seguida, a plataforma solicitará dois tokens para usar em seu pool de liquidez. Você precisa ter o suficiente de um para cobrir a liquidez do outro.

Mais uma vez, Metamask (ou qualquer carteira que você use) aparecerá pedindo a confirmação, bem como a taxa de gas. Depois de adicionar os tokens, você receberá tokens de pool ou ‘p tokens’ que representam sua posição nesse pool.

Em seguida, a plataforma solicitará dois tokens para usar em seu pool de liquidez. Você precisa ter o suficiente de um para cobrir a liquidez do outro.

Mais uma vez, Metamask (ou qualquer carteira que você use) aparecerá pedindo a confirmação, bem como a taxa de gas. Depois de adicionar os tokens, você receberá tokens de pool ou ‘p tokens’ que representam sua posição nesse pool.

Os tokens automaticamente ganham taxas representativas e podem ser resgatados a qualquer momento.

Assim que a transação for concluída, você pode examinar o pool de liquidez. Isso mostrará quanto de cada token você depositou. Remover a liquidez é igualmente fácil. Isso pode ser feito, por exemplo, clicando no botão ‘Remover’ na opção ‘Pool’ ao visualizar seus próprios pools de liquidez.

As perdas impermanentes devem ser mencionadas nessa fase também. Isso pode acontecer quando a participação de um provedor de liquidez diminui. Às vezes, pode ser mais lucrativo simplesmente manter um token em vez de usá-lo para provisão de liquidez. Se os preços voltarem ao mesmo valor de quando o provedor de liquidez acrescentou sua liquidez, essa perda desapareceria.

Essa perda só é realizada quando o provedor de liquidez retira sua liquidez. É baseada na divergência de preço entre o depósito e o saque. Portanto, pode ser chamada de perda de divergência (previamente descrita como uma perda impermanente). Há uma explicação completa, usando equações Uniswap, aqui.

Os tokens automaticamente ganham taxas representativas e podem ser resgatados a qualquer momento.

Assim que a transação for concluída, você pode examinar o pool de liquidez. Isso mostrará quanto de cada token você depositou. Remover a liquidez é igualmente fácil. Isso pode ser feito, por exemplo, clicando no botão ‘Remover’ na opção ‘Pool’ ao visualizar seus próprios pools de liquidez.

As perdas impermanentes devem ser mencionadas nessa fase também. Isso pode acontecer quando a participação de um provedor de liquidez diminui. Às vezes, pode ser mais lucrativo simplesmente manter um token em vez de usá-lo para provisão de liquidez. Se os preços voltarem ao mesmo valor de quando o provedor de liquidez acrescentou sua liquidez, essa perda desapareceria.

Essa perda só é realizada quando o provedor de liquidez retira sua liquidez. É baseada na divergência de preço entre o depósito e o saque. Portanto, pode ser chamada de perda de divergência (previamente descrita como uma perda impermanente). Há uma explicação completa, usando equações Uniswap, aqui.

Alternativas para a Uniswap

A Uniswap não é a única plataforma automatizada de troca de tokens no momento. Mas é, com certeza, a mais popular. A Uniswap é segura? Na maior parte sim, mas não há razão para não considerar alternativas. Isso se você estiver interessado, claro. Abaixo, colocamos algumas opções interessantes. Também citamos um protocolo que quase acabou em desastre. O exemplo fica de alerta para futuros investidores.KyberSwap [https://kyberswap.com/swap/]

Kyber é outro protocolo de liquidez em cadeia que permite aos detentores de tokens contribuir com liquidez (chamada de reserva nessa plataforma). Pode ser integrado em vários dApps e carteiras. Além disso, oferece vários tipos de reservas. A Rede Kyber tem seu próprio token KNC nativo que é usado para alinhar os incentivos do ecossistema. Os detentores de KNC podem apostar tokens para participar da governança e ganhar recompensas. No momento em que este artigo foi escrito, a Uniswap não tinha seu próprio token nativo. Dito isso, havia rumores de que um estava no pipeline.Matcha [https://matcha.xyz/]

Matcha é uma nova plataforma de swap de tokens do protocolo DEX 0x, que foi lançada no início de julho de 2020. De acordo com seu site institucional, oferece agregação de preços em várias plataformas de liquidez, a fim de encontrar as melhores taxas de swap. Também visa simplificar o processo e fornecer mais informações sobre os tokens listados. A Matcha usa SRO (sigla para roteamento inteligente de pedidos) para garantir que as negociações sejam concluídas de maneira rápida e eficiente. Por fim, ela também emprega meta transações e tokens de gás para permitir economia nas taxas de gás Ethereum.SushiSwap [https://sushiswap.org/] – alerta

Lançado em agosto de 2020, o protocolo SushiSwap – que é um fork da Uniswap – seria apontado neste texto como uma alternativa ao Uniswap. No entanto, conforme o BeInCrypto informou no começo deste mês, o criador dessa plataforma DeFi sumiu com US$ 14 milhões em Ethereum dos investidores. Após ficar alguns dias com os ativos, ele devolveu tudo, pediu desculpas ao público e disse que foi “ganancioso”. Apesar disso, o projeto ficou meio “queimado”. O caso serve de alerta para futuros investidores. Antes de investir recursos em qualquer negócio, é muito importante estudar o projeto e investigar a vida dos responsáveis.Bancor [https://app.bancor.network/swap/]

Bancor é um protocolo de liquidez em cadeia que permite aos usuários negociar entre diferentes tokens no Ethereum e EOS. Embora existam diferentes maneiras de usar o Bancor, swap.bancor.network é uma interface que aproveita o protocolo Bancor e fornece uma experiência de usuário muito semelhante ao Uniswap. A interface pode ser usada para fazer um token swap ou ingressar em um pool de liquidez do Bancor. Ao ingressar em um pool e adicionar liquidez, você pode coletar uma parte das taxas geradas. A seleção de tokens que podem ser trocados por meio do Bancor é impressionante, mas, assim como com KyberSwap, não é tão grande quanto o que pode ser encontrado no Uniswap.Loopring [https://swap.loopring.io/]

O Loopring tem uma abordagem fundamentalmente diferente do Uniswap, porque é um protocolo baseado em livro de pedidos. No entanto, Loopring ainda permite que você faça negociações entre diferentes tokens diretamente no blockchain Ethereum sem nunca ter que abrir mão do controle de suas chaves privadas. A lista de pares de negociação disponíveis no Loopring é bastante limitada em comparação com as outras plataformas que abordamos neste artigo. Os mercados denominados em ETH e USDT da Loopring listam 15 pares de negociação cada, incluindo muitos dos tokens mais populares baseados em Ethereum.Fontes e Conclusão

O DeFi e as plataformas de swap de tokens percorreram um longo caminho em 2020. A fim de fornecer transações rápidas e fluidas, elas precisam de muita liquidez, o que deu origem a um frenesi de yield farming (termo no universo cripto que significa emprestar suas criptomoedas para alguma plataforma e, em troca, receber outras criptos por esse “empréstimo”). A Uniswap é a atual líder da indústria e tem mais de um bilhão de dólares bloqueados em garantia, de acordo com a ferramenta DeFi Pulse. No entanto, trocar tokens por si só não é um esquema para enriquecimento rápido. Mas é muito mais conveniente do que usar uma exchange centralizada. Fornecer liquidez é a melhor maneira de solidificar os lucros sobre as participações em criptomoedas. Impotante ressaltar também que o setor de DeFi está em rápida mudança. Portanto, os investidores ainda precisam fazer o dever de casa e estudar bem os projetos. Isso porque ainda existem riscos inerentes aos contratos inteligentes não auditados. As seguintes fontes oferecem mais informações e análises sobre exchanges descentralizadas e o ecossistema DeFi: https://uniswap.info/ – painel analítico completo para Uniswap https://uniswap.org/blog/ – atualizações mais recentes da Uniswap https://defipulse.com/ – principais plataformas DeFi por valor total bloqueado https://thedefiant.substack.com/ – Boletim informativo sobre DeFi que cobre os últimos desenvolvimentos da indústria https://br.beincrypto.com/defi/ – as últimas notícias e atualizações sobre DeFiTrusted

Isenção de responsabilidade

Todas as informações contidas em nosso site são publicadas de boa fé e com o objetivo único de informar. Qualquer atitude tomada pelo usuário a partir das informações veiculadas no site é de sua inteira responsabilidade.

Na seção Aprender, nossa prioridade é fornecer informações de alta qualidade. Nós tomamos o tempo necessário para identificar, pesquisar e produzir conteúdo que seja útil para nossos leitores.

Para manter esse padrão e continuar a criar um conteúdo de excelência, nossos parceiros podem nos recompensar com uma comissão por menções em nossos artigos. No entanto, essas comissões não afetam o processo de criação de conteúdo imparcial, honesto e útil.